Кредит выдается только в денежной форме, займ — в денежной или имущественной Для получения кредита заемщик должен соответствовать требованиям займодавца, для займа достаточно согласия обеих сторон Кредит всегда оформляется на определенный срок, для займа это условие не обязательно

Какая разница между кредитом и займом

Между кредитом и займом существует большая разница. Можно выделить несколько признаков, в которых проявляются различия. Сторона, выдающая средства в долг. Кредиты могут выдавать только юридические лица, которые имеют на это право – кредитные организации. Чаще всего в их роли выступают банки.

Что такое займ и чем он отличается от кредита

Не менее распространен и займ. Для займа, как и для кредита, характерна денежная форма предоставления, он выдается на определенный договором срок. В отличие от кредита, одним из главных принципов которого является платность, займ может быть и беспроцентным.

Что такое договор займа и как его получить

По договору займа мы можем предоставить деньги в долг знакомым, организации или предпринимателю, а можем занять у них. Займы между юридическими лицами тоже являются нормальной практикой. То есть выдавать и получать займ в случае, если это не является профессиональной деятельностью, может кто угодно. Далее речь пойдет о ссуде.

Чем договор займа отличается от кредитного

В рамках кредитного договора заемщику предоставляют деньги, а по договору займа — деньги, вещи, ценные бумаги. Формой договора. Кредитный договор можно оформить только в письменной форме, а для договора займа допустима устная. Сроком действия. В кредитном договоре всегда прописывают срок возврата средств, а договор займа может быть бессрочным.

Чем кредит отличается ссуды и займа

Соответственно, основное отличие заключается в том, что кредит с займом в подавляющем большинстве случаев имеют денежное выражение, и предполагают возмездный характер. Наоборот, ссуда — не может иметь денежное выражение, и выдается только в натуральной (вещественной) форме.

Чем отличается ссуда от займа

Люди часто думают, что ссуда — это синоним кредита: взяли деньги у банка в долг под проценты — значит, получили ссуду. Но это не так: по определению ГК РФ между ссудой и кредитом нет ничего общего. Если ссудодатель берет плату за пользование имуществом, то это аренда. Когда речь о деньгах, которые дают под проценты, то это заем. Если заем выдает банк — это кредит. Заем может быть и беспроцентным — но ссудой он от этого не станет.

Что относится к условиям кредита

К условиям кредитного договора относятся:

- Стороны договора и размер денежных средств, предоставляемых кредитором заёмщику (предмет договора)

- Цель кредита

- Срок кредита

- Способы обеспечения кредитного обязательства

- Условия выдачи и погашения

- Размер платы за пользование кредитом в процентах[2]

Какие правомочия переходят к заемщику на предмет займа

Если предметом договора займа являются вещи, имеющие определенные родовые признаки (товары, тара, сырье, полуфабрикаты, материалы и др.), то заёмщик получает их в собственность и может использовать по своему усмотрению.

Что относится к формам кредита

В зависимости от содержания кредитной сделки и состава ее участников рассматривают банковский кредит, государственный, потребительский, коммерческий, межгосударственный (международный), ипотечный, межбанковский.

С учетом особенностей организации кредитных отношений некоторые специалисты предлагают выделять следующие формы кредита: межхозяйственный, отсрочка платежа за товар, банковский, облигационный.

Для чего нужен договор займа

по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества.

Может ли договор займа быть устным

Договор займа заключают в письменной или устной форме. Заключить устный договор можно, если стороны сделки — физлица, а сумма займа не превышает 10 000 ₽. Можно подстраховаться и заключить письменное соглашение: без него призвать должника к ответу через суд будет трудно. В договор включают существенные условия — они обязательные и содержат основную информацию о сделке — и дополнительные.

Может ли договор займа быть беспроцентным

Можно ли давать взаймы без процентов. Гражданское законодательство не содержит запрета по предоставлению беспроцентных займов. Более того, займодавец имеет право на получение с заемщика процентов на сумму займа, если иное не предусмотрено договором (ч.1 ст.809 ГК РФ). То есть, выдавая именно беспроцентный заем, это нужно предусмотреть в договоре.

К какому виду договоров относится заем

Договор займа относится к реальным договорам, то есть заключенным с момента передачи заёмщику вещи или денег, а не с момента подписания его сторонами. Это означает, что если заёмщик докажет, что не получал вещей или денег от займодавца, то договор займа будет признан незаключенным по признаку безденежности (ст. 812 ГК РФ).

Какие условия являются существенными для договора займа

Для оформления нужно учитывать два существенных условия, предусмотренных ГК РФ:

- предмет сделки — согласованная сумма денежных средств, определенное количество ценных бумаг, конкретные вещи и предметы

- порядок возврата предмета займа, в том числе срок передачи денежных средств или имущества обратно собственнику

В чем заключаются общие и отличительные черты договора займа и кредитного договора

Основным отличием договора займа от кредитного договора является субъектный состав: по договору займа кредитором может выступать любое лицо, а по кредитному договору – только банк или иная кредитная организация.

В частности, Федеральным законом от 19 июля 2007 г. № 196-ФЗ «О ломбардах» прямо предусмотрено, что ломбарды предоставляют гражданам краткосрочные займы под залог принадлежащих им движимых вещей, предназначенных для личного потребления.

Каковы последствия нарушения заемщиком договора займа

Чаще всего невыполнение условий договора займа влечет для заемщика последствия в виде уплаты в пользу займодавца штрафных санкций в виде уплаты неустойки либо пени. Размер и порядок начисления договорных штрафных санкций устанавливается соглашением сторон, если законом прямо не предусмотрено иное. Подробно о данном виде ответственности за невыполнение условий по договору займа читайте в статье: Взыскание пени по договору займа.

Чем отличается займ от ипотеки

Кредит — это заём, а ипотека — это вид жилищного кредитования, при котором банк выдаёт заёмщику деньги на покупку недвижимости. Её особенность в том, что она оформляется под залог приобретаемого или купленного ранее жилья.

Какие виды ипотеки существуют

Виды ипотеки Военная ипотека Ипотека за рубежом Льготы по ипотеке Материнский капитал Молодая семья Налоговый вычет Обзор и анализ документов Социальная ипотека Экономический кризис О нас О проекте Реклама Контакты Наверх

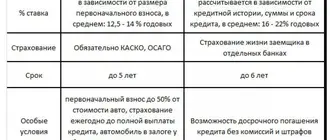

Как отличить ипотеку от кредита

Ввиду того, что риски банка в случае ипотеки минимальны, ставка по ней значительно отличается от обычных кредитов в меньшую сторону. Последним, чем отличается ипотека от кредита, является цель, ради которой заемщик планирует получить заем.

Что такое ипотечный кредит и какой выбрать при покупке жилья

Чем отличается ипотечный кредит от потребительского, а также какой выбрать при покупке жилья – разберемся в статье. Под термином «ипотека», как правило, имеют в виду банковский заем, выданный на приобретение жилья. На самом деле ипотека – это вид залога, в роли которого выступает недвижимость, а сам заем носит название ипотечного кредита.

Чем отличается кредит от ипотеки на жильё что выгоднее

«Ипотечный кредит предпочтительнее для покупки жилья, поскольку он является целевым, значит ставки по нему гораздо привлекательнее, — говорит ведущий эксперт отдела анализа банковских услуг Банки.ру Инна Солдатенкова. — Кроме того, ипотека отличается и более длительным сроком кредитования, а при покупке жилья у партнеров банка можно получить скидку к ставке, что может помочь сэкономить на переплате».

Можно ли добавить созаемщика в действующий ипотечный кредит

Можно

Изменить количество заемщиков по кредиту можно по соглашению между всеми солидарными заемщиками и банком. При этом банк может потребовать замену – другого созаемщика. Однако если созаемщик сам хочет снять с себя обязательства по выплате кредита, это можно сделать через суд. Например, такая необходимость может возникнуть при разводе, смене места жительства или возникновения неспособности вносить платежи по ипотечному кредиту.

Что такое последующая ипотека

Последующая ипотека — это предоставление нового займа под залог той недвижимости, которая уже является обеспечением по действующему кредиту.

Считается ли ипотека обременением

Ипотека – самый распространенный вид обременения, по информации Росреестра. Вплоть до полного погашения ипотечного кредита, жилье остается в залоге у банка и является гарантией выплаты задолженности. По этой причине любые сделки с ипотечным жильем, например, купля-продажа или дарение, должны происходить только по согласованию с банком.

Что может быть предметом ипотеки

Предметом ипотеки могут быть: земельные участки; жилые дома, квартиры и части жилых домов и квартир, состоящие из одной или нескольких изолированных комнат; дачи, садовые дома, гаражи и другие строения потребительского назначения, а также другие объекты, указанные в ст.5 ФЗ Об ипотеке.

Что такое ипотечный кредит

Ипотечный кредит. Ипотечный кредит — целевой долгосрочный кредит на покупку жилья, которое становится залоговым обеспечением по этой ссуде. Также залогом может выступать недвижимость, имеющаяся в собственности у заемщика. Впервые термин «ипотека» появился в Греции в начале VI века.

Какие бывают виды займов

По способу выдачи различают займы:

- наличными — выдача суммы кредита через кассу кредитора или перечисление переводом;

- на карту — деньги переводят по указанным реквизитам карточного счета;

- через платежные системы — самые популярные WebMoney, Яндекс. Деньги, Qiwi;

- на текущий счет в банке — для удобства заемщиков.

Виды займов

Что такое займ простыми словами

Виды займов. Существует несколько классификаций займов по целому ряду критериев. В зависимости от периода предоставления они делятся на краткосрочные, среднесрочные и долгосрочные (до 1 года, от 1 до 3 лет и более 3 лет). По сумме или денежному эквиваленту передаваемого физического актива займы делятся на три категории: микро (сумма не превышает 30 тыс. руб.); средние (от 30 до 100 тыс. руб.); крупные (более 100 тыс. руб.).

Лекция «Кредитование физических лиц»

Кредиты для физических лиц можно поделить на пять основных видов: потребительские, экспресс-кредиты, микрозаймы «до зарплаты», автокредиты и ипотечные кредиты. Наиболее популярны универсальные кредиты, их выдают как банки, так и МФО, для них используются разные названия: кредиты наличными, кредиты на неотложные нужды, кредиты на любые цели, потребительские кредиты, нецелевые кредиты.

Виды микрозаймов

Они делятся на залоговые и беззалоговые, для физлиц и бизнеса, длительные и «до зарплаты». В том числе выделяют следующие 3 вида:

- Займы для бизнеса

- Потребительские микрокредиты, предоставляемые для оплаты товаров или услуг

- Экспресс-микрозаймы, также известные под названием «до зарплаты»

В чем преимущества микрозаймов

Таким образом, основные преимущества микрокредитования – это существенная экономия времени: на подготовке документов, оформлении заявки на микрозайм, ожидании решения и пр., а также максимальная простота в получении денежных средств на небольшой срок, когда дополнительные деньги срочно нужны.

Чем обеспечивается займ

Обеспечение договора займа. Исполнение обязательств по договору займа может обеспечиваться неустойкой, залогом, удержанием вещи должника, поручительством, независимой гарантией, задатком, обеспечительным платежом и другими способами, предусмотренными законом или договором (п. 1 ст. 329 ГК РФ в редакции Федерального закона от 08.03.2015 N 42-ФЗ (далее — Закон N 42-ФЗ), вступившего в силу с 01.06.2015).

Что такое целевые займы

Займами называются средства или имущество, которые заемщик может получить в долг от различных физических лиц и организаций на определенные цели и с условием возврата. Все займы можно разделить на два типа:

- нецелевые

- целевые

1. Если договор займа заключен с условием использования заемщиком полученных средств на определенные цели (целевой заем), заемщик обязан обеспечить возможность осуществления займодавцем контроля за целевым использованием займа.

Чем отличается микрозайм от займа

Обычные кредиты выдают банки, микрозаймы – микрофинансовые организации. Еще одно отличие состоит в процентной ставке – по займам в МФО она значительно выше. Связано это с повышенными рисками невозврата средств заемщиком, так как МФК и МКК охотно предоставляют деньги тем, кому отказали банки.

Как пишется займ или заем

Правильно только: заем (государственный заем, облигационный заем). Вместе с тем «и краткое» появляется в других падежах, а также в формах множественного числа: государственного займа, облигационному займу, трехпроцентным займом, о внешнем займе, выигрышные займы. Таким образом, правильно: заем, займа, займы, займов. И недопустимо: займ.

Что такое микрозайм

Микрозаём

Микрозаём — разновидность займов, регламентированных главой 42 ГК РФ. С 2011 года в Российской федерации деятельность организаций, выдающих микрозаймы, регламентируется ФЗ № 151 от 2 июля 2010 года «О микрофинансовой деятельности и микрофинансовых организациях». Многие организации, выдающие микрозаймы, устанавливают низкие требования к документам и чрезвычайно высокие ставки по кредитам, например, 1 % в день (365 % годовых). Ранее ставки могли доходить до 1,5-2,5 % в день, которые соответствуют 600…

Чем отличается целевой займ от нецелевого

Чем отличается целевой кредит от нецелевого. Главное отличие заложено в сами названия. Когда вы берете нецелевой кредит в банке, деньги можно тратить практически на любые цели. При заполнении заявки у вас могут уточнить, для чего нужны средства, но это скорее формальность. Целевой кредит, напротив, выдают только на покупку конкретного товара. Потратить деньги на что-то другое нельзя.

Что такое нецелевой займ

Нецелевой — потребительский заём, который можно тратить на своё усмотрение. Как правило, банк уточняет, для чего вы берёте деньги, но не контролирует. В отличие от целевого, нецелевой заём обычно менее выгодный по ставке и подразумевает более жёсткие требования к заёмщику. По обеспечению.•

Что такое займ в банке

Что такое займ? Займом называют факт передачи одним участником финансовых отношений (заимодавец) другому (заемщик) финансовых средств или материальных объектов. В отличие от кредита займы могут предоставляться физическими лицами под расписку.

Что такое займы

Заём

Заём (непр. займ.) — вид обязательственных отношений, договор, согласно которому одна сторона (заимодавец) передаёт или обязуется передать в собственность или управление другой стороне (заёмщику) деньги, ценные бумаги или товары, определённые родовыми признаками (например: числом, весом, мерой), а заёмщик обязуется возвратить равную сумму денег или равное количество вещей или ценных бумаг того же рода и качества.

Что такое банковский кредит

Банковский кредит – это выдача финансовой организацией средств, которые заемщик обязуется вернуть в срок с процентами. Заем выдается не только физическим лицам, но также компаниям и предпринимателям. Его цель – поддержка финансового состояния или обеспечение средствами для развития. Размер процентной ставки устанавливает сама финансовая организация. Эти цифры не берутся с потолка, а зависят от ключевой ставки, установленной Центробанком.

Что такое потребительский займ zaymtop

Zaymtop – это отличный сервис подбора, где собраны лучшие микрофинансовые компании на выбор. Посетители площадки могут подбирать себе займы по индивидуальным запросам, ориентируясь на требования МФО, всего за несколько секунд. Предлагаем список самых интересных кредитов, которые можно получить на представленном ресурсе.

Что такое финансовый кредит

Финансовый кредит — это прямая выдача банком денег заемщику.

По сфере применения и заемщикам финансовый кредит имеет два вида: межбанковский кредит, при котором заемщиком выступает банк, и кредит для коммерческих целей, при котором заемщиком является предприятие, товарищество, акционерное общество и т. п. Кредит в основном выдают банки, хотя они могут предоставляться и хозяйствующими субъектами, имеющими свободные денежные средства.

Что такое банк МФО

Межфилиальный оборот

Межфилиальный оборот (МФО) — система расчетов между расчётно-кассовыми центрами по операциям коммерческих банков, а также их собственным операциям и операциям Центрального банка. В советское время, когда существовал один Госбанк, МФО обозначал код филиала Госбанка. Сейчас этот термин используют Украина и Узбекистан для обозначения кода банка. Расчёты в советской банковской системе осуществлялись по «мемориальным ордерам» — нечто среднее между платежным поручением и платежным требованием.

Чем отличается микрозайм от кредита в банке

Можно выделить несколько глобальных отличий кредита от микрозайма: Кредит выдают банки, а микрозайм — МФО (кстати, некоторые банки тоже стали выдавать займы до зарплаты). При оформлении кредита часто требуется официальное подтверждение дохода и занятости, при микрозайме — гораздо реже.

Чем отличается кредит от кредитования

Первое отличие – кредит выдается на фиксированную сумму, а с кредитной линией можно брать любую сумму в рамках общего лимита, частями или полностью. Второе отличие – начисление процентов. Для кредита проценты начинают «капать» сразу же с момента перечисления средств на кредитный счет и сразу на всю сумму.

Что такое банковский кредит эффективная ставка процентов по кредиту микрокредит

Эффективная процентная ставка — это сложная процентная ставка по кредиту, рассчитанная в предположении, что все платежи, необходимые для получения данного кредита, идут на его погашение. То есть, если в результате получения кредита размером.

Что такое рекуррентные платежи в микрозаймах

Рекуррентные платежи — это повторяющиеся переводы денег с карты на счет.

Еще их называют автоплатежами. Например, эта модель оплаты подходит бизнесу, который предлагает сервисы по подписке. Могут ли ИП подключить рекуррентные платежи? Да, ИП и ООО могут подключить рекуррентные платежи. Для этого у них должен быть сайт, открыт расчетный счет в любом банке и заключен договор.

Кто такой заемщик

Заёмщик — сторона по кредитным отношениям, получающая кредит и принимающая на себя обязательство возвратить в установленный срок ссуженную стоимость и уплатить процент за время пользования ссудой.

Кто заемщик

Кто такой заемщик. Заемщик – лицо, получающее по договору займа или банковского кредита денежную сумму или другие вещи, определенные родовыми признаками, которые оно обязуется вернуть в установленный срок. Кроме того, договором может быть установлено обязательство заемщика заплатить процент за использование денежных средств или иных активов.

Кто такой кредитор и заемщик

В кредите всегда две стороны. В банковском кредите кредитором выступает сам банк, а заёмщиком — ООО или ИП. В коммерческом всё немного меняется:

- кредитор — компания или предприниматель, которая передаёт товарно-материальные ценности, работы или услуги заёмщику в кредит

- заемщик — ООО или ИП, который получает ТМЦ, услуги или работы и обязуется возвратить их полную стоимость в установленный срок

Кто такой созаемщик по кредиту

Созаемщик – это человек, который вместе с заемщиком (или дебитором) несет совместную ответственность по договору.

Кто может выступать в роли созаемщика по жилищному кредиту

«Созаемщиками могут быть гражданские супруги, родители (в том числе и усыновители), дети (в том числе и приемные), родные и сводные братья или сестры. В этом случае в расчете возможной суммы кредита всегда учитывается общий доход. При этом одну ипотеку вместе могут взять максимум четыре человека», — добавил руководитель направления ипотечного кредитования Райффайзенбанка Антон Красильников.

Обновлено: 10.12.2023