Виды ипотечных программ

- Ипотека c господдержкой

- Семейная ипотека

- Ипотека с материнским капиталом

- Ипотека для IT-специалистов

- Военная ипотека

Что такое ипотека и зачем она нужна

Ипотека выручает многих, особенно если в жилье нуждается молодая семья. Суть заключается в том, что местные власти выделяют субсидию, которой люди оплачивают первый взнос. Таким образом получается уменьшить сумму кредита. Бездетной семье выделяют 30% от стоимости квартиры.

Ипотека является залоговым кредитом. В качестве залога можно предоставить собственное жилье или приобретаемую недвижимость. Большинство банков требует привлечения поручителей. Погашать ипотечный кредит можно по аннуитетной либо дифференцированной системе.

Ипотека – это долгосрочный целевой кредит банка, залогом которого является приобретенное недвижимое имущество. По факту имуществом владеет хозяин данной недвижимости. Однако, если кредит не погашается, то полученная в ипотеку квартира становится собственностью заемщика (банка).

Ипотека — один из способов решить «квартирный вопрос» и купить собственную недвижимость. Основной принцип ипотечного кредитования в том, что вы берете деньги в долг у банка под залог приобретаемой недвижимости, а затем постепенно возвращаете их с процентами.

Ипотека – это одна из распространенных услуг, предлагаемых банковскими структурами. Вид кредита, подразумевающий под собой систему долгосрочных взносов по займу. Особенность ипотечного кредита – это выдача денег на приобретение жилья со сроком погашения до 30 лет. Банк выдает не полную сумму, которая нужна на покупку жилья.

Какие бывают виды ипотечного кредитования

На российском банковском рынке выделяют несколько видов ипотечного кредитования. Они различаются в зависимости от целей, на которые оформляется заем. Его можно взять на покупку: гаража, садового участка. Банками предоставляется возможность оформить ипотеку под строительство частного дома. Отдельно выделяют социальную ипотеку.

Что такое обременение в виде ипотеки

Теперь стоит поговорить про обременение в виде ипотеки. В самом слове уже заложена суть определения. Обременение квартиры, купленной в ипотеку, выражается в ограничении прав собственника, а также в возложении на него же обязанностей.

Что такое Социальная ипотека

Отдельно выделяют социальную ипотеку. Государство разрабатывает программы, по которым особым категориям заемщиков кредиты выдаются на льготных условиях. Они предоставляются военным, малообеспеченным, многодетным семьям и другим категориям граждан. Ипотека является залоговым кредитом.

Виды ипотеки и ипотечного кредитования

Ипотечные кредиты делятся на два вида: целевой и нецелевой. В России больше всего распространены целевые ипотечные кредиты для приобретения жилья – квартиры, апартаменты, дома или таунхаусы. Залогом по такому кредиту служит приобретаемая жилплощадь. Причем кредит можно получить как для покупки квартиры, комнаты, дома на вторичном рынке, так и для оплаты жилья на стадии строительства.

Какие виды ипотеки бывают

Ипотека в зависимости от ее основания подразделяется на следующие виды: ипотека в силу договора; ипотека в силу закона; ипотека в силу судебного акта.

Законом РФ «Об ипотеке» установлено, по существу, два вида ипотеки: ипотека в силу закона и ипотека в силу договора. Ипотека в силу договора возникает на основании соглашения, заключенного между сторонами договора.

В каком году появилась ипотека

Закон об ипотеке был принят в России в 1998 году, активное развитие ипотечного рынка началось в 2005 году.

Что такое ипотека

Ипотека — это форма залога недвижимости. Ее оформляют, когда покупают квартиру в кредит: банк дает часть денег, покупатель получает право собственности с обременением. Если не погасить кредит вовремя, банк может продать квартиру и забрать деньги в счет долга. Чтобы купить квартиру в ипотеку, нужно правильно выбрать банк и собрать документы для оформления кредита и сделки.

Таким образом, ипотека (от греческого hypotheke — залог) представляет собой вид залога, при котором заложенное имущество (им являются объекты недвижимости, как правило, это земля и строения на ней), остается во владении залогодателя до наступления срока платежа.

Какие бывают льготные ипотеки

Программу льготной ипотеки продлили до 2022 года. Программу льготной ипотеки продлили до 1 июля 2022 года. Новые условия едины для всей страны: кредит со ставкой до 7% годовых и с максимальной суммой в 3 млн рублей. Условия программы: Постановление Правительства РФ от 23.04.2020 № 566. Изменения: Постановление Правительства РФ от 30.06.2021 № 1060.

Что такое ипотечное кредитование

Кредит — это заём, а ипотека — это вид жилищного кредитования, при котором банк выдаёт заёмщику деньги на покупку недвижимости. Её особенность в том, что она оформляется под залог приобретаемого или купленного ранее жилья.

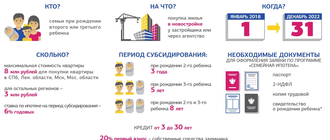

Что такое семейная ипотека

Семейная ипотека – это программа жилищного кредитования семей, дети в которых родились после 1 января 2018 года. Ссуды в рамках программы выдаются по пониженной процентной ставке, что обеспечивается государственным субсидированием.

«Семейная ипотека» — государственная программа поддержки, которая позволяет россиянам взять кредит на возведение или приобретение жилья по льготной ставке. С момента старта программы в 2018 году ей воспользовались более 200 тыс. семей, а общая сумма займов превысила 600 млрд рублей.

Программу «семейная ипотека» планируется распространить на приобретение готового жилья на вторичном рынке недвижимости гражданами, у которых есть дети-инвалиды, в регионах, где нет строительства многоквартирных домов, следует из материалов Минфина РФ, размещенных на федеральном портале проектов нормативно-правовых актов.

Кто может получить семейную ипотеку

Получить «семейную» ипотеку может и один родитель, либо пара, проживающая в гражданском браке. В качестве заёмщиков могут выступать близкие родственники, в количестве до четырёх человек. Если у семьи уже есть оформленная ипотека по более высокой процентной ставке, её можно рефинансировать.

Что такое ипотека и для чего она нужна

Одним из подвидов ипотеки является также залог уже имеющегося у залогодателя объекта недвижимости для получения им кредита или займа, которые будут направлены либо на ремонт или строительство, либо на иные нужды по усмотрению заёмщика-залогодателя.

Как рассчитывается ипотека на семейные пары

Программа рассчитана на семейные пары, в которых супруг и супруга не старше 35 лет и признаны нуждающимися в жилье. Для этого семья должна стоять на учёте в Департаменте жилищного обеспечения и управления жилищным фондом. Субсидируется до 30% стоимости ипотеки для семей без детей и до 35% для семей с детьми.

Какая ставка по семейной ипотеке

До 2019 года ставка по семейной ипотеке составляла 6% только первые 3 года кредитования для семей, где родился второй ребенок до 31.12.2022 г, или 5 лет для семей, где родился 3 и последующий ребенок до этой же даты. Если родилось 2 детей подряд, срок льготного кредитования составлял 8 лет.

Сколько раз можно воспользоваться ипотекой с господдержкой для семей с детьми

«Ипотеку с господдержкой под 6,5% годовых в можно оформить несколько раз, даже если до этого клиент уже пользовался льготами по ипотеке», — рассказали в Райффайзенбанке. Но быть одновременно участником двух действующих льготных программ один гражданин не может. Например, если заемщик взял льготный кредит в рамках семейной ипотеки, то он не может взять еще и льготную ипотеку на новостройки.

Какие условия при семейной ипотеке

Семейной ипотеки

- наличие ребенка, рожденного с 01 января 2018 года, или наличие ребенка младше 18 лет с инвалидностью

- наличие гражданства РФ у детей и родителей-заемщиков

Что такое ипотека с господдержкой 2021 году семейная

Программа «Семейная ипотека» позволяет российским гражданам получить кредит на покупку жилья по сниженной ставке. Во Frank RG долю кредитов, выданных по этой программе на 1 мая 2021 года, оценили для «РБК-Недвижимости» в 4% от всех кредитов на жилье. С расширением программы на семьи с единственным ребенком востребованность семейной ипотеки вырастет, уверены участники рынка.

Что такое семейная ипотека от ВТБ

В рамках программы государственной поддержки семья может купить квартиру в новостройке либо на рынке вторичного жилья. Предусмотрено обязательное страхование приобретаемого имущества от порчи и утраты. Возможно оформление ипотеки с господдержкой без подтверждения дохода. Упрощенные режим не повышает процентную ставку, а также подходит индивидуальным предпринимателям и самозанятым.

Кто подходит под ипотеку для семей с детьми

Ипотека под 5 или 6% положена не всем семьям с детьми, а только если хотя бы один ребенок родился начиная с 2018 года. Второй, третий, четвертый, пятый — господдержка тоже будет. Исключение — для семей с детьми с инвалидностью. Они могут взять ипотеку по льготной ставке, даже если ребенок родился раньше. Еще одно требование — родитель, который берет ипотеку, должен быть гражданином РФ.

Сколько процентов семейная ипотека в Сбербанке

Семейная ипотека от 5,7%. Программа для семей, где хотя бы один ребёнок родился после 2018 года включительно или есть ребёнок с инвалидностью от 15%. первый взнoс до 30 лет. срок кредита 12 млн ₽. макс. сумма кредита Подать заявку. Вы отправляете заявку и получаете одобрение онлайн. Специальные предложения и акции на квартиры от аккредитованных застройщиков.

Где лучшие ипотеки

ТОП-10 лучших ипотечных программ

- Открытие

- Альфа-Банк

- Росбанк

- Газпромбанк

- Банк Жилищного Финансирования

- Банк Дом.РФ

- ВТБ

- Райффайзенбанк

Где взять ипотек в России

Кредитное учреждение «Сбербанк» славится самым большим количеством выданных ипотек в России. Организация предлагает выгодные программы кредитования для военных, держателей материнского капитала и будущих владельцев новостроек. Первоначальный взнос составляет от 15 %, а срок кредитования доходит до 3 десятков лет.

Какие банки для ипотеки выгоднее всего

Какие банки для ипотеки выгоднее всего? Все они предлагают примерно идентичные ставки. Обычно лучшая ипотека выдается крупными банками. Это Сбербанк, ВТБ, Росбанк, Транскапиталбанк, Газпромбанк. Какая ипотека лучше, на дом или на квартиру?

Какой процент по ипотеке

Ставки по ипотечным кредитам начинаются от 8,7% годовых, максимальный срок – 30 лет. Первоначальный взнос банк требует в размере 10%, а для владельцев материнского капитала – всего 5%. Возможно приобретение гаража или машино-места. По всем ипотечным программам банк откажет заемщику при наличии испорченной кредитной истории.

Ипотека в банках России в 2022 – 2023 году

| Сумма | Срок | Ставка |

|---|---|---|

| от 300 000 ₽ до 12 000 000 ₽ до 12 млн. ₽ | до 35 лет | от 3,95% |

Можно ли отказаться от ипотеки

Подробнее Заемщики любят обращаться за получением ипотеки в ведущие банки, к которым испытывают больше доверия. Однако в таких организациях жестче требования к заявителям, соответственно, вероятность отказа выше. Отклонить запрос могут и по независящим от заемщика причинам.

Где лучше всего взять ипотеку

Наиболее популярные банки, предлагающие оформить и подать заявку на ипотеку онлайн: Сбербанк, ВТБ, Росбанк, ВТБ, БЖФ Банк, Банк Зенит, Альфа-банк, Транскапиталбанк, Ак Барс Банк, Совкомбанк, РНКБ, Открытие. Например, в Росбанке вы можете взять ипотечный кредит от 300 000 рублей с выгодной ставкой от 6,8% на длительный срок от 3 до 25 лет.

Лучшие ипотечные банки Москвы

Наиболее популярные ипотечные банки Москвы с онлайн-заявкой в декабре 2021 года: Сбербанк, ВТБ, ВТБ, Райффайзенбанк, Альфа-Банк, Транскапиталбанк, Газпромбанк, МТС Банк, Росбанк, Банк Зенит, Открытие, Банк дом.РФ, Совкомбанк, РНКБ.

Какая ипотека выгоднее

Дифференцированный и аннуитетный платеж

Аннуитетный платеж лучше выбирать, когда размер ежемесячного платежа для вас критичен — например, если доход неустойчивый или большая его часть уходит на ипотеку. Дифференцированный платеж сначала большой, потом всё меньше. Основной долг уменьшается равномерно. В итоге банку вы платите меньше процентов. Дифференцированный лучше выбирать, когда даже самый большой платеж для вас не критичен. Если гасить вперед графика.

Какая ипотека выгоднее, на первичку или вторичку

Какие банки для ипотеки выгоднее всего? Все они предлагают примерно идентичные ставки. Обычно лучшая ипотека выдается крупными банками. Это Сбербанк, ВТБ, Росбанк, Транскапиталбанк, Газпромбанк.

Самая дешевая ставка по ипотеке

Самые низкие процентные ставки по ипотечным кредитам на уровне 5,85–5,99% годовых в партнерстве с такими банками, как «Дом.РФ», Промсвязьбанк, ФК «Открытие», «Уралсиб», Альфа-банк, Россельхозбанк, Банк Ак Барс (основные банки-партнеры). Такие же условия есть в девелоперских компаниях «Центр-Инвест» и «Абсолют», которые также входят в десятку девелоперов по объемам продаж в Москве.

Почему выгодно брать ипотеку

Потому что при одобрении ипотеки, банк тщательно проверяет заемщика и его доходы, приобретает гарантии в виде залога недвижимости и первоначального взноса. Заемщик выплачивает долг много лет — это тоже выгодно банку, который регулярно получает проценты. При выдаче потребительского кредита кредитор рискует сильнее, поэтому повышает ставку. Срок погашения. Ипотеку можно выплачивать до 30 лет.

Какой банк чаще всего одобряет ипотеку

Обычно лучшая ипотека выдается крупными банками. Это Сбербанк, ВТБ, Росбанк, Транскапиталбанк, Газпромбанк.

Можно ли взять ипотеку если у тебя есть кредит

Ответ на этот вопрос — да, одобрение получить можно, но только если заемщик, его кредитная история и его текущие кредиты будут соответствовать определенным параметрам.

Как взять ипотеку если есть кредит

Как взять ипотеку и кредит одновременно:

- собрать документы и подать заявку на ипотечный займ;

- получить положительный ответ;

- найти жилье;

- подать заявку на потребительский займ;

- дождаться решения. На это требуется 1-3 рабочих дня;

- заключить предварительный договор купли-продажи;

- заплатить аванс (внести залог);

- подготовить все документы по приобретаемому объекту;

- передать их на рассмотрение банка;

- заключить договор ипотеки и зарегистрировать сделку купли-продажи, передав продавцу остаток первоначального взноса.

Можно ли взять кредит если есть ипотека

Можно

Ответ на этот вопрос — да, одобрение получить можно, но только если заемщик, его кредитная история и его текущие кредиты будут соответствовать определенным параметрам. Российское законодательство не ограничивает количество займов, которые можно получить одновременно, однако при принятии решения о выдаче банки будут опираться на собственные внутренние требования.

Можно ли взять ипотеку если были просрочки по кредитам

Можно

Основной фактор ухудшения КИ — просрочки по долговым обязательствам. Чтобы исправить кредитную историю нужно избавиться от просрочек, снизить общее число займов, не обращаться в МФО. Изменения отразятся не сразу. Получить ипотеку при испорченной кредитной истории можно. В этом поможет первоначальный взнос, хороший доход, созаемщик с официальными доходами, наличие залога, счетов в выбранном банке.

Можно ли взять ипотеку если есть непогашенный кредит с просрочками

Получить ипотечный кредит могут платежеспособные граждане с хорошей кредитной историей. Навредить же ей могут:

- регулярные просрочки платежей по действующим кредитам свыше пяти дней

- многократные обращения в банки с заявкой на кредит, по большинству из которых пришел отказ

- есть сведения о непогашенных займах

- есть судебные решения о принудительной выплате задолженности

Можно ли взять ипотеку с просроченными кредитами

Наличие просроченного кредита значительно уменьшает шансы на одобрение ипотеки.

Если банк видит, что заемщик нерегулярно вносит ежемесячные платежи и допускает регулярные задержки, то он может сделать вывод о неплатежеспособности заемщика и отсутствии у него финансовой дисциплины. В случае, если кредитная история испорчена просрочками, то перед подачей заявления на ипотеку придется потратить некоторое время на ее исправление.

Можно ли взять ипотеку если уже есть жилье в собственности

Ипотечное кредитование регулируют 2 нормативных документа – ФЗ №102 и Гражданский кодекс РФ. Изучив данные источники, можно прийти к выводу, что банк не может отказать клиенту в получении ссуды на покупку жилья только по той причине, что он уже выплачивает аналогичный кредит. Если гражданин обладает большим доходом и соответствует основным требованиям финансовой организации, оформление повторной ипотеки является возможным.

В каком банке самая выгодная ипотека на вторичное жилье

Ипотечный калькулятор

| Банк | Ставка | Ежемесячный платёж |

|---|---|---|

| Промсвязьбанк | от 10,5% | 18 269 ₽ |

| ВТБ | от 10,7% | 18 354 ₽ |

| Росбанк Дом | от 10,4% | 18 227 ₽ |

| Альфа-Банк | от 11,49% | 18 689 ₽ |

Как выбрать ипотеку на вторичное жилье

Ставки по ипотеке на вторичное жилье — самый главный момент при выборе программы. Стандартно банки указывают на значение “от”, например, “от 7,35% годовых”. И это совсем не значит, что вы заключите договор именно под такой процент. Есть факторы, уменьшающие или увеличивающие базовую ставку.

Что такое ипотечный кредит вторичного жилья

Основной плюс ипотечного кредитования вторичного жилья – возможность сразу заселиться в помещение, полностью готовое к проживанию. Другие особенности банковского продукта: необходимость определения правового статуса объекта и истории смены собственников; оценка текущего состояния дома в целом и конкретной квартиры в частности;

Сколько стоит Ипотека в банке

Ипотека предоставляется на сумму более 500 000 рублей. Ставка зависит от типа приобретаемой недвижимости. Минимальный процент доступен зарплатным клиентам банка, которые получают взаймы до 20 миллионов рублей. Клиентам предоставляется услуга персонального менеджера на всех этапах заключения сделки.

Сколько стоит ипотека на покупку квартиры

Базовые условия ипотечного кредитования на покупку квартир в новостройках и на вторичном рынке: Срок от 3 до 30 лет. Сумма до 15 миллионов рублей. Выгодная ставка – от 7,6%. Первоначальный взнос от 10%. Программа кредитования на покупку квартиры от АТБ доступна для физических лиц, ИП, владельцев или совладельцев бизнеса.

Обновлено: 10.12.2023